- Когда: 18.05.15 (14:35)

По данным АКАР, за 1 квартал 2015 г. объем телевизионной рекламы сократился на 22% относительно того же периода прошлого года и составил 30,3 млрд руб. без НДС. При этом впервые в истории российского рекламного рынка заметное снижение продемонстрировал сегмент кабельно-спутникового ТВ (КСТВ).

Даже в кризисный 2009 г., когда все сегменты рекламного рынка, кроме интернета, показывали отрицательную динамику, кабельно-спутниковое ТВ демонстрировало уверенный рост. В текущем году картина поменялась не в пользу КСТВ. Сокращение рекламных бюджетов на кабельно-спутниковом ТВ в 1 кв. 2015 г. составило 59% относительно аналогичного периода 2014 г.

Эксперты Аналитического Центра Vi объясняют эту ситуацию законодательными ограничениями, которые вступили в силу в начале 2015 г., после чего структура рынка кабельно-спутникового ТВ получила новую конфигурацию.

Реклама на неэфирных телеканалах, доля иностранного контента на которых превышает 25%, была запрещена (иностранным считается контент, при производстве которого более половины его стоимости оплачено зарубежными инвесторами). Реклама же на эфирных каналах разрешена независимо от происхождения их контента.

В результате, в 2015 г. коренным образом поменялся состав игроков в кабельно-спутниковом сегменте. Телеканалы с иностранным контентом, на которые в 2014 г. пришлось около 45% объема рекламы в денежном выражении, вынуждены были отказаться от размещения рекламы. Это дало преимущество телеканалам с преимущественно российским контентом, в первую очередь, - крупным федеральным вещателям.

По мнению экспертов Аналитического Центра Vi , если бы не изменения законодательства, динамика рекламных доходов сегмента КСТВ была бы выше, чем динамика эфирного телевидения, которую можно охарактеризовать как весьма скромную. Так, за январь–март 2015 г. объем рекламы на эфирном ТВ сократился на 21% (на федеральном ТВ – на 22.4%, на региональном – на 16.0%).

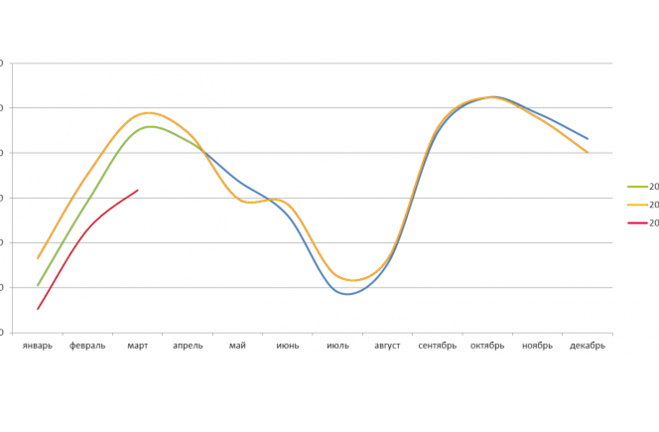

Немаловажным фактором, повлиявшим на динамические показатели объема телерекламы в 1 кв. 2015 г., стала достаточно высокая расчётная база «олимпийского» квартала 2014 г., который стал периодом повышенной активности рекламодателей.

Что касается рекламного рынка в разрезе товарных групп, то по итогам первого квартала фармацевтика удержала свои лидирующие позиции в ТОП-15 товарных категорий, сохранив рекламные бюджеты на уровне прошлого года.

К числу товарных категорий с растущим объемом телерекламы можно отнести «Соки», «Прохладительные напитки» и «Средства и предметы гигиены». В первых двух группах положительная динамика стала возможна благодаря трём рекламодателям, а именно: Coca-Cola, IDS Borjomi Group и Red Bull. В рамках товарной категории «Средства и предметы гигиены» положительную динамику показали такие рекламодатели, как Glaxosmithkline, Johnson&Johnson, SCA Hygiene Products и Unilever.

Наибольшее падение рекламных бюджетов по итогам 1 кв. 2015 г. продемонстрировали рекламодатели товарных групп «Легковые автомобили», «Финансовые и страховые услуги» и «Бытовая техника», что было абсолютно ожидаемо. В сложной экономической обстановке, как правило, данные товарные категории, не являющиеся предметами первой необходимости, страдают в первую очередь.

В товарной категории «Бытовая техника» по итогам 1 кв. 2015 г. объем рекламы сократился почти на 80%. Следует заметить, что значительную часть бюджета в ней составляет реклама, размещенная ритейлерами. В то же время, объем рекламы, размещенной непосредственно производителями и дистрибуторами бытовой техники, сократился в 1 квартале 2015 г. только на 9%.

В сложившихся условиях и на фоне пессимистичных прогнозов можно считать, что итоги 1 кв. 2015 г. превзошли ожидания некоторых экспертов.